数字钱包:未来的金融趋势还是风险隐患?

引言

随着科技的发展和金融市场的不断变化,数字钱包作为一种新兴的支付方式,逐渐走入了大众的视野。相比传统的支付方式,数字钱包提供了更便捷、更快速的交易体验。然而,伴随着其快速发展的同时,潜在的风险也在不断增加,让人不禁要问:数字钱包会爆雷吗?本文将深入探讨这一问题。

数字钱包的兴起

数字钱包又称电子钱包,是一种基于网络的支付方式,用户可以通过智能手机或计算机储存、管理和支付资金。自智能手机普及以来,数字钱包的使用逐渐成为一种趋势。各大科技公司和金融机构纷纷推出各自的数字钱包服务,用户使用起来也愈发方便,甚至可以实现跨国支付。

数字钱包的工作原理

数字钱包通过将用户的资金信息安全地存储在云端,使得用户可以随时随地完成支付。用户需要在购物时扫描二维码,或通过NFC技术进行支付。这种方式大大简化了支付流程,提高了交易的效率。然而,对于普通消费者而言,如何保障自己的资金安全以及隐私权利,显得尤为重要。

数字钱包的优势与劣势

数字钱包的优势主要体现在便捷性、高效性和安全性等方面。用户可以通过手机完成支付,省去了携带现金或信用卡的麻烦。同时,许多数字钱包还提供了一些附加服务,例如交易记录管理、财务分析等。然而,数字钱包也存在不少劣势,例如潜在的网络安全风险、信任问题以及法律合规问题等,这些都可能在未来引发“爆雷”的可能性。

潜在的风险因素

虽然数字钱包在市场上展现出了巨大的潜力,但其背后的风险因素也并不容忽视。首先,网络安全问题是最令人担心的,黑客攻击、信息泄露等事件时有发生。其次,一些不法商家可能会利用数字钱包进行欺诈,给消费者带来损失。最后,监管的缺失也可能导致市场的不稳定,进而让用户面临更大的风险。

未来数字钱包的走向

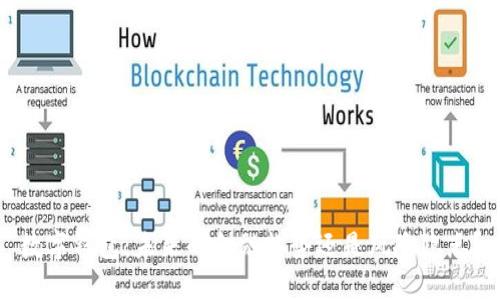

面对数字钱包的种种潜在风险,未来的发展走向如何,将直接影响用户的信任和使用。随着技术的进步,尤其是区块链技术的应用,数字钱包在安全性上有了很大的提升。然而,在市场的规范和监管上仍需加强。无论是用户还是机构,都需要对数字钱包有全面的了解和认知,才能降低潜在的风险。

相关问题探讨

1. 数字钱包的安全性有什么保障措施吗?

数字钱包的安全性通常依赖于多种技术手段,例如数据加密、两步验证以及身份认证等。用户在使用数字钱包时,应确保设备安全,避免使用公共Wi-Fi进行交易。此外,选择知名度高、信誉好的数字钱包品牌也非常重要。

2. 不同国家对数字钱包的监管政策如何?

不同国家对数字钱包的监管政策各有不同。比如,在欧洲,金融监管相对严格,用户的资金在一定程度上能得到保障;而在其他一些发展中国家,监管尚不完善,用户需自行承担风险。因此,在选择使用数字钱包前,了解各国的相关政策也是非常必要的。

3. 如何识别数字钱包的诈骗行为?

用户在使用数字钱包时,需提高警惕,识别可能的诈骗行为。例如,不轻信陌生人的支付请求,定期检查自己的交易记录,对不明的支付情况及时反馈给相关平台,此外,始终保持设备的安全性和软件的更新。

4. 数字钱包如何与传统银行服务相结合?

数字钱包与传统银行服务的结合是未来发展的一个重要趋势。通过整合传统银行的金融服务,数字钱包可以提供更多样化的服务,如贷款、投资等。这种结合将有助于提高用户的体验和满意度。

5. 将来会出现哪些新型的数字钱包?

未来,随着人工智能、区块链等技术的发展,新型数字钱包将会层出不穷。例如,基于区块链技术的去中心化钱包将会更为安全,而结合AI的智能钱包则能够提供个性化的理财建议,助力用户资产管理。

6. 用户该如何选择适合自己的数字钱包?

选择适合自己的数字钱包,首先要考虑安全性,选择有良好信誉的产品;其次要关注服务的多样性,看看是否满足自己的需求;最后,不同数字钱包的使用体验不同,用户可以先尝试几个,再做出最终的选择。

总结

数字钱包在未来的发展中,将面临各种机遇与挑战。虽然潜在的风险和技术壁垒存在,但只要用户能够保持警惕,选择合适的产品,数字钱包有望成为一种安全、便捷的支付工具。通过对数字钱包的全面了解,用户可以更好地享受科技带来的便利,同时降低自身风险。